怎么延长trigger rate. 做lump sum payment 和现在就增加月供? 如果利率真直线上涨到8%以上供不起房贷了怎么办?利率加到8%, 如果很多人断供,银行拍卖房子,租客没地方住,估计会造成比通胀更大的混乱,政府会这么做吗?

等本还款的浮动利率贷款,没有trigger rate,只要加息,月供下个月就涨,例如,BNS, NBC,例如,P是2.25%时,50万贷款的月供是1700,现在涨到2700了。

等额还款的浮动利率贷款才有trigger rate。 Trigger rate每个人不同。计算公式是=月供/本金X12。本金越低,月供越高,trigger rate 越高,越不容易触及。

超过trigger rate,意味着月供无法盖住利息支出,每月的还款全是利息,实际利息超过月供部分,加会追加回本金。当本金累积超过初始本金的105%时,银行才会要求提高月供。用最夸张的计息方法计算,需要6-7年才可能被要求提高月供或提前lump sum还款。

用提高月供或lump sum加速还本金,都可以提高trigger rate。

如果利率提高到8%,很多投资者会卖房,房价会大跌,租金暴涨,会有社会问题。政府的决定是基于选票,租客通常嗓门最大,房东基本保持沉默。

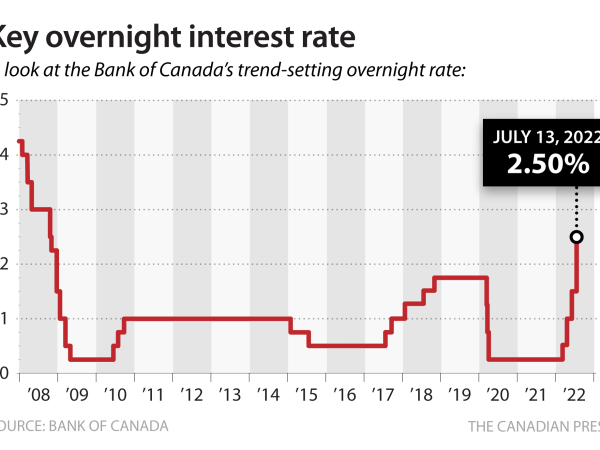

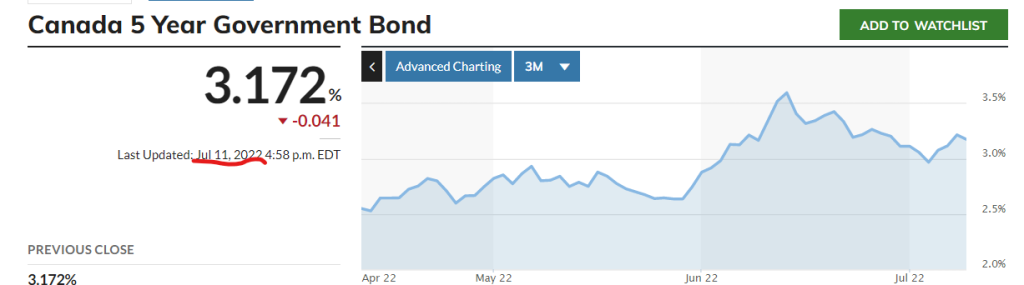

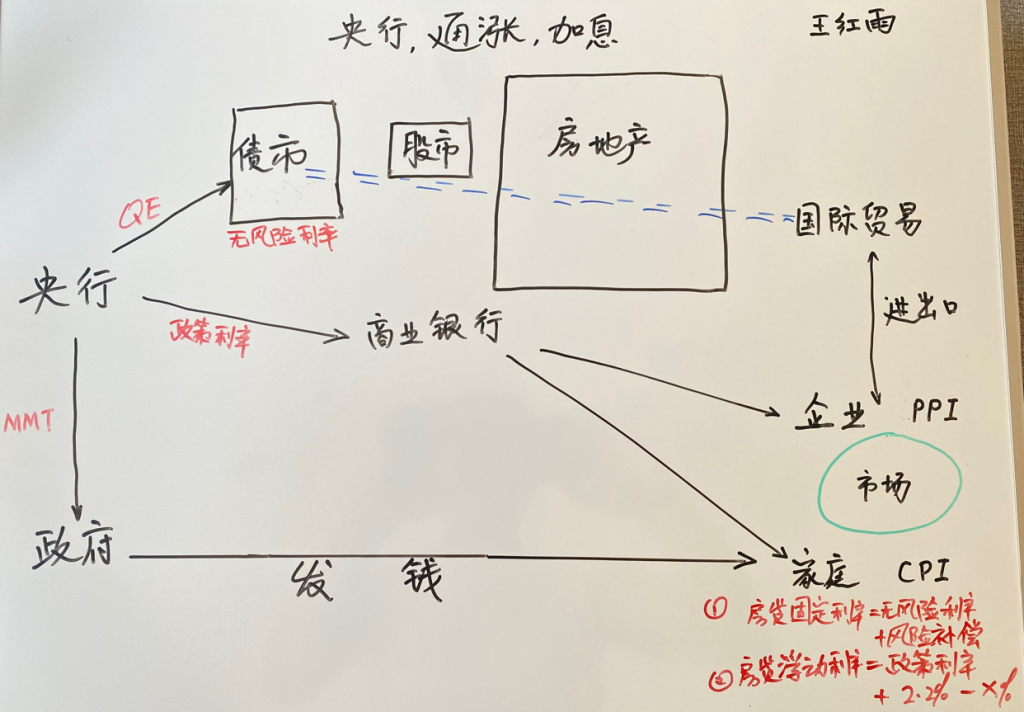

如果浮动利率涨到8%,浮动利率借款人不是傻子,他们会发现固定利率更低,例如,5.5%,因此浮动利率涨到和5年固定利率一样高的时候,会有人把浮动利率转成固定利率,避免浮动利率继续升高。固定利率的定价基础是国债收益率加2%,6月14号,加拿大国债收益率涨到了3.59%,此后开始回落,目前,7月中旬,债券收益率是3.15%。

浮动利率低于固定利率的时候,不要进行浮动转固定。例如,目前的浮动利率是4.1%,固定5年固定利率是5.5%,浮动利率月供是1700,如果改成5年固定,利息立刻用5.5%计算,而且月供大幅提高。如果借款人有提高月供的能力,就把这部分钱用于加速还款,而不是转成固定利率。如果有一天浮动利率涨到5.5%,那时再转固定利率。因为固定利率的定价是跟着国债收益率变动的,只要市场上不再抛售债券,那么债券收益率就会稳定下来。

年初$1M的房子,借80万,一年以后,市场价85万,考虑交易成本,银行能拿回80万。但是, because of triggering rate, 事实上借款又回到80万,而且每个月都在上升,银行怎么控制风险?如果明年春天经济衰退,失业率明显升高。银行大幅降息是否会像2020年那样刺激房市明显涨幅?

一旦到了trigger rate,月供低于实际利息时,超出部分加回本金,当本金累积到84万时,银行要求借款人提高月供或把余额降到84万以下。利率,完全控制在央行手里,涨跌都无法预测,更预测不出时间点。

Trigger rate 到来时,银行会按trigger rate (比如4.2%)计算我的月供. 如果继续加息到5%时,BMO 是按5%来再增加我的月供昵还是我仍停留在4.2% trigger point 上直到下一个trigger rate 发生才会再改变我的月供?

银行按照实际利率计算贷款利息。Trigger rate只是个符号,代表着可以negative amortization了,即,如果维持月供不变,贷款约还越多。

利率这么涨,对多套房的投资人的影响在哪里?是否”流血”,是否”致命”?

月供低,且月供不变,加息时利息支出增加,地产投资的成本增加,成本可以抵消租金收入,实际税后收入减少,因此会获得税务上的优惠,即,税局会补贴房东。房东会流血,但失血量有限。如果投资者恰好合同到期,月供增加,有可能无法负担月供,也可能致命。

央行拉开架势,不管不顾了。他们真的不管不顾了吗?怎么能让他们”管”和”顾”?

央行的政策目标中,最重要的是失业率,如果失业率升高,同时伴随通胀,即,滞涨情况,央行会有所顾忌。央行不会顾忌房贷借款人。央行是未经选举的权威机构,没有制约,大多数情况下没有顾忌。

利率这么涨,改变了”房产投资是好投资”这一基本判断(或者说是belief)了吗?

利率涨的原因是通胀太高,通胀高是货币短时间收不回来。只要印出来的货币,多于收回去的,货币就会流向资产,房地产就会吸纳这些货币。房地产依然是最好的投资,货币越多,房产越珍贵,因为央行印不出来房子。我看不出来,收回的货币比印出来的还多的可能性,房地产投资依然是最好的投资。

想知道选择的stress test 是多少了?还有如果九月份再加息后有什么好建议给贷款人,还有加按的人?是不是还选浮动利率呢? 少了人贷款,银行会不会出台一些优惠政策?

目前的压力测试利率是6.1%到6.2%左右,比7月13号之前的5.25%涨了约1%。借款能力介于年收入的4.5到5倍之间。7月13号之后,每次加息,压力测试利率都相应上涨。,等到9月份,会有更多人被priced out。目前,贷款能力是最大问题,能贷款,再谈利率,所以只能选最低利率的贷款,例如,浮动利率,1年期固定利率。银行没有义务提供优惠,银行会通过压力测试利率升高来精选借款人,房贷申请遵循优绩政策,和高考差不多。

请分享最近贷款估值和实际成交价的差异。

整个疫情期间,到现在,华人买房都很谨慎,盲目出高价的人很少,评估价99%的情况下与买价相同。

如果出现断供潮,银行或者政府会出手救吗?

从美国的经验来看,不会救助。但商业银行会推出暂停还款的救助方案。一定要慎用。2020年6个月暂停还款,很多人吃了大亏。付款的6个月,银行全部当成利息收取。很多人2020年全年下来本金增加了。

多伦多哪类房产的价格受利率上涨的影响最小?

从经验上看,CONDO 价格利率敏感性最低。2018年全年加息,CONDO全年上涨。

低利率时代一去不复返了吗?

低利率暂时告别我们。除非失业率上涨,或有经济危机或衰退出现。通胀率应该在3%徘徊一阵,大家需要习惯4%到5%的房贷利率。

货币一共就两个来源:印钞和信贷。现在央行玩命加息,股市/债市双杀,未来几个月还有可能出现断供潮。如果银行受灾不敢放贷,流通货币中少了一个来源,为了防止大萧条,是不是离政府撒钱不远了?

银行贷款质量非常好,坏账率千分之1.7%,银行没有收紧房贷政策的理由,因为已经足够紧了。存款准本金率2.5%,非常低,银行有动力积极放款。政府为了选票什么都干得出来,而且一直在撒钱,没停过,这就是为什么房价降不下来,印出来的货币大部分被用来支撑房价了。

加息对政府的影响?及政府会做什么?

政府会继续MMT,继续给央行打白条借款,没有打算财政收缩,也没有打算预算平衡。加息和政府开支无关。国债到期了,发新债还旧债,只是新债利率3%以上了。现在的政府只管花钱,哪管死后洪水滔天。

美联储按计划是6月开始缩表的,到目前为止国债和MBS是按计划减持了吗?有消息说不减反增?加拿大缩表情况呢?这个对未来的货币财政贷款政策有什么影响吗?对经济衰退有预见性吗?

缩表规模不大,而且缩表的原则是不抛售债券,而是等债券到期,因此进度很慢。MBS有一部分被抛售了,数量不多,抛售越多,亏损越大,因此没有积极性大规模抛售。缩表对资产价格有影响,和GDP关系不大。没有确切的美国和加拿大缩表数据。次贷危机之后,QE增加了美联储资产3.6万亿,缩表减少了0.7%万亿,收回了20%的增发货币。

高利息时代,多伦多房价会跌回2018吗?

如果人口数量和货币流通量都回到2018年,房价能回去。

利息接下来三次还加吗?是不是明年平稳,后面降?

无法预计加息进程。加几次利率不是我们能猜出来的。本轮加息的趋势是,先猛踩油门,再微调。

現在買還是等9月加息以后再買?

只要加息,压力测试利率就提高。再加一次,如果是50BPS,借款能力就比7月13号下降15%了,除非从现在到9月房价也下降15%,才能买到7月13号之前买得起的房子。

从现在的情况看,央行加息是为了抑制通胀,可政府是最大的负债方,是不是最终还会回到低利率,以应对政府的负债压力? 还是政府根本不在乎负债?

政府通过MMT欠了央行一大笔钱,用税收可以还上一部分。如果有大笔债务到期,政府会发行新的国债支付旧债,也会用新发行的国债赎买央行手里的白条。此时发债,利率3%,所以很容易发行。这笔高利贷会留给以后的政府,留给后代。也可能在遇到下次危机时,由央行买入,再次打压债券收益率,再次降息。降息是有可能的,但不知道什么时候。