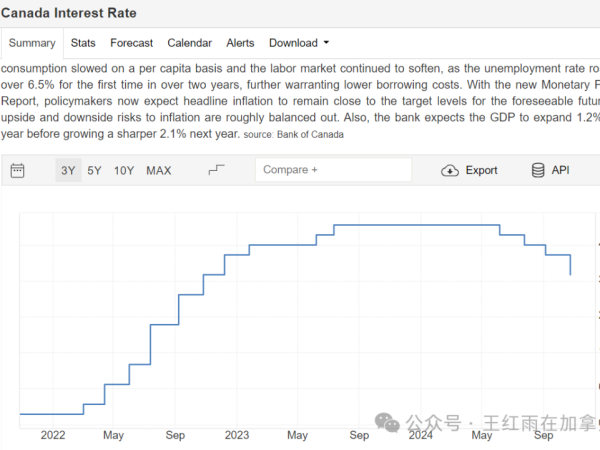

2022年6月28日,关于房贷政策的又一只靴子落地,OSFI宣布了对房贷与信用额度混合产品Combined Loan Plans (CLPs)的最新规定,根据各家银行的年度截至日期,新规定最早于2023年10月31日生效。监管当局对金融机构此类产品的担心最早见诸于今年4月21号的金融行业风险年度分析报告。监管当局可能改变房贷政策的消息,曾引起过很多猜测,“金融监管当局要出手了”,有人猜测从信用额度中的取款不允许做为买房的首付款了,有人猜测投资房首付比例要涨到35%,有人甚至在政策出台的当天还在欢呼“加拿大收紧贷款,这些人将被迫大笔还钱”,等等。欢乐多的人,自娱自乐了一把;识字多的人,转身去准备首付了。其实早在今年三月,就有好事者疯传房贷信用额度HELOC政策要改,我也被编进了故事里,有人转给我看过一篇文章,题目是《HELOC房贷套娃将终结?王老师哭晕在厕所…》,作者可能自己也有心里负担,现在这篇文章已被修改得一个梗都没有了。

疫情期间,很多人出于恐惧,错过了买房上车的机会,手里紧握的现金要么投资了股票,要么投资了数字币,疫情过后发现,除了房产,其他投资的获利都是浮云,疫情期间的浮盈转成了疫情之后的实亏,不仅资产贬值,还要承受通胀。也有人投资了楼花,现在还在缴纳首付,但心里却越来越不踏实了,建筑商做预算的时候应该没想到利率涨这么多,开了工可能赔个底儿朝天,楼花交割遥遥无期了,妥妥地锁死首付款6、7年到无期,任由通胀吞噬定金的购买力。相反,买了二手房的地产投资者,不仅享受了房价上涨的真实收益,锁定了疫情期间的超级低月供,还正在用贬值后的货币偿还着房贷。很多人希望金融监管当局能出手,拉低地产投资者的收益,让自己心里平衡些,而完全不顾金融监管当局一再重申,地产投资者对房地产市场无害,无意收紧地产投资的房贷政策。

OSFI发布于6月28号的公告名称是OSFI takes focused action to reduce systemic banking system risk,《监管当局为降低银行系统风险采取针对性的行动》,清晰、明确地说明是针对银行,不是针对房地产市场。从公告内容和所附的新规定内容来看,没有对房地产市场产生影响的内容。下面我对公告、新规定、现状与新政,以及常见问答,做力所能及的解读。

01 公告内容简介

公告里给出了七个事实:

1.新规定不会增加借款人贷款月供

2.新规定不影响新的房屋买家

3.无需投保贷款违约保险的房贷,是指首付比例不低于20%的房贷

4.房贷与授信额度混合产品是指,既有还本付息的房贷又有可循环使用额度的混合产品。

5.截至2022年3月这种混合型贷款余额1.8万亿,贷款余额超过房价65%的余额部分金额为2040亿(占总余额的11.33%)。

6.贷款余额超过房价65%的部分,将被要求还本付息,不断减少本金至房价的65%以下。

7.财政年度截止日是10月31日的银行,执行新规定的最晚截至日期是2023年的10月31日。 财政年度截止日是12月31日的银行执行新规定的最晚截至日期是2023年的12月31日。消费者,即,现有的混合贷款借款人,贷款结构即使是在上述截至日之后也保持不变,直到合同期满续约时,根据新规定执行新的混合贷款结构。

公告里最重要的关键信息时第7点,原文是这样的Consumers with CLPs will not see a change to their product structure until their next renewal after these dates. 这句话里的关键词是product structure。

公告内容没有任何需要解读的,非常清晰明了,直译过来大家就应该能明白。如果反应慢,或缺乏想象力,可以看下文中的举例部分。

2.最新规定内容简介

公告里内嵌了一个对贷款机构的“指引”,被称为“Advisory” 需要点击公告中的超级链接阅读。这个新规地是写个贷款银行的,不是写给公众的。主要内容有三条:

第一条,最重要的一条,原文:OSFI expects that any and all lending above the 65 percent LTV limit, which cannot exceed 80 percent LTV, will be both amortizing and non-readvanceable. Principal payments applied to the portion above 65 percent should be matched by a reduction in the overall authorized limit until this overall CLP authorized limit reduces to 65 percent LTV for all segments, on a combined basis. 译文:对于最高房贷比例是房价80%,同时还有一条是房价65%可循环使用信用额度的混合型贷款,监管当局希望,超出房价65%的部分是有一定摊还期,进行还本付息的贷款,且不可循环使用。在贷款余额降至房价65%之前,供款额中应包括贷款本金,贷款余额随摊还期的缩短而不断降低,直到混合贷款的贷款余额低于房价的65%。

第二条,原文:FRFIs may supply financing for uninsured mortgages with shared equity features, as long as the mortgage provided by the FRFI is in the first lien position and the equity investment provider’s contribution is a bona fide equity investment (i.e., not a loan, and on terms that are pari passu with the borrower’s equity). 对于共享产权的房产,贷款机构可以在首付不低于20%的情况下承做房贷,贷款机构的抵押顺序应该是第一抵押权(善意分享产权的机构抵押权排在贷款机构之后)。

第三条,原文:Given the unique risks inherent to reverse mortgages, OSFI expects FRFIs to demonstrate heightened due diligence in respect of collateral management, property appraisal and longevity risk. 承销倒按揭的金融机构,需要建立起突出抵押品管理,房产估价,以及意外长寿的风险管理机制。

第二和第三条在日常生活中很少发生,或者说我很不熟悉,所以没法详细解读,只能按字面意思大致解读一下。

第二条指的是比较少见的情况,例如,市政府,省政府,联邦政府有些帮助买房的政策,例如,省政府出资5%作为首付参与买房,卖房时,省政府要收回卖房款的5%作为报答。这种情况下,如果受资助的买家自己出15%首付,银行监管当局确认,贷款机构可以提供最高房价80%的贷款,贷款机构的抵押权优先于省政府。共享产权项目,并不受欢迎,参与者是好心帮助买家早日买房,但却要分享房价上涨的收益,所以消费者并不领情,或不上套儿。我从业13年来,没有为参与这些项目的买家做过贷款,我猜,华人并不喜欢这种帮助。

第三条指的是倒按揭。借款人无需有收入,但年龄必须达到一定的高龄,岁数越大贷款比例越高,这种贷款无需还本付息,可以一次性发放也可以每月发放。贷款依据的主要是房主年龄和房产估值,监管当局希望承办机构重新审视现行的房屋估价体系,并对房主意外长寿的情况多加留意。例如,100万的房子,房主80岁可以贷款65%,同一个房子房主如果是70岁则贷款比例55%;放款后按照利率进行倒按揭计算。80岁的房主在10年后欠贷款银行70万了,如果这个时候去世,房子卖了110万,还清70万贷款,还剩40万给遗嘱受益人。如果房主活到了120岁,欠了贷款机构180万,房子只卖了160万,贷款机构可能就有损失了。这就是为什么监管当局现在提醒贷款估价注意估价和意外长寿原因。

第一条规定是本次政策调整的主要目的,对第一条规定的解读,需要有上下文的环境才能说清楚,需要通过政策执行前和执行后的比较才能知道政策说了啥,关键是要说清楚现行的此类产品有什么具体特点。

03 混合贷款现行情况简介

重点说说混合贷款的现状。混合贷款很普遍,不像上述两个项目那么小众。因此第一条才是本次新政的重点。虽然贷款+信用额的组合贷款非常普遍,但各家银行的贷款结构设置却有很大不同,定价策略也不同,从信用额度取款后能否转成可摊还的分期付款规定上也有不同。新规定不仅是一种降低贷款机构风险的办法,也是统一各家银行不同做法的一个手段。

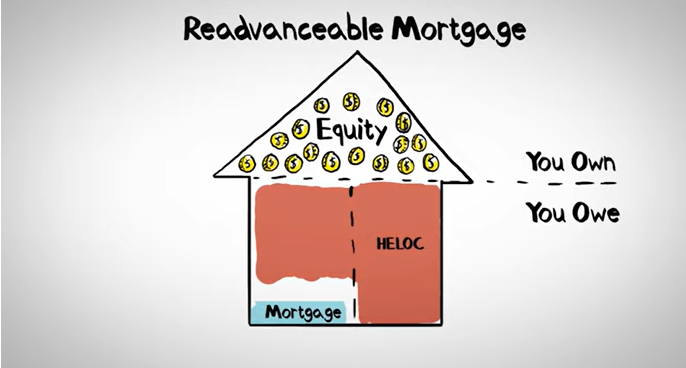

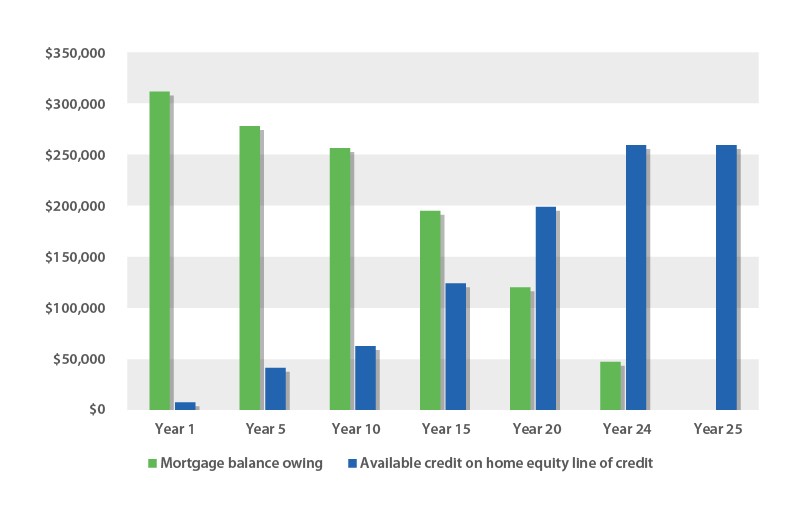

贷款+额度的组合贷款,最普遍的一种是整个组合是第一顺位抵押权,即,first charge。在抵押登记时,有的银行做一笔抵押,有的银行做两笔抵押,但都属于第一抵押权。对于消费者来说,这种抵押的最大特点是,当开始还款后,每月可使用的信用额度available line of credit随本金下降金额同步增加。举个例子,100万的房产,贷款金额80万,信用额度65万,最开始放款的那天可使用的信用额度为0,完成了第一次本息合计还款后,本金下降了1600元,可用额度变成了1600元,第二次还款之后,本金又下降了1620元,可用额度变成了1600+1620=3220元。以此类推,当本金下降了65万之后,可用信用额度达到了最大值65万,之后继续还款,虽然本金下降,但可用额度不再增加。在这个过程中,消费者可用从可用额度中取款。取出的款项,可以转为分期摊还本金的贷款,也可以只付利息,甚至只支付用2%年利率计算出的最低还款额。目前各家银行的情况非常纷乱。首先,从2014年开始,监管当局要求可循环使用的额度不能超过房价的65%,直到今天依然有银行授予其客户高达房价80%的可循环使用额度。其次,虽然所有银行都允许借款人只要有可用信用额度就可以取款,但有些银行允许取出的款项转成分期还款贷款的笔数没有限制,例如,取出5万,这5万可以转成一笔分期付款的贷款,又取出8万,这8万也可以转成分期付款的贷款,每一笔独立存在,利率不同,到期日不同,在信用额度内,转成多少笔分期付款的小贷款,没有笔数限制;有些银行允许转成最多3笔;有些银行只允许转成一笔分期还款的贷款,例如,取出5万,要想转成分期付款的贷款,就要做成一笔原贷款余额加5万的分期还款贷款,执行混合利率,到期日也重新调整,再取8万之后,还要与之前的贷款进行混合,总之,永远是整整齐齐的一家人,一个利率一个到期日。再次,少数银行和保险公司的产品是all in one,信用额度下的余额与消费者账户的存款进行轧差后计算利息,没有必须还款的金额限制。现行做法和新规定之间的区别,核心内容是可用额度怎么用,目前,只要偿还了本金,混合贷款的可用额度就会增加,只要有可用额度,消费者就可以从可用额度中取款。新规定限制了这种做法,要求2023年11月以后新批的混合贷款,只有本金降到房价65%之后才能出现可用信用额度。对已有的混合贷款,即使新规定执行后,也可以沿用原有的做法,但是,在贷款余额高于65%的情况下,取款金额必须转成有摊还期的,连本带息一起支付的分期付款式贷款,待到原有合同到期续约时,原来的这种贷款结构才需要调整成新规定下的混合贷款机构。这一段话是OSFI的负责人彼得在6月28号接受BNN 电视采访时口头解释的。他举了个例子,在2023年11月新规定执行之后,原买价100万的房子,当初借了80万,同时有65万信用额度,贷款本金已下降到70万后,有了10万可用信用额度,新规定执行后,消费者可用从10万可用信用额度取款,但必须把取出来的款项转成还本付息的分期付款形式的贷款,这笔贷款在到期续约时改成新规定约束下的贷款结构,新的贷款结构是:如果本金超过65%,不能从信用额度中取款。

贷款+额度的组合贷款还有另外一种形式,贷款是第一抵押 first charge ,信用额度是第二抵押 second charge,这种结构的混合贷款中,信用额度是固定金额的,不随第一抵押的贷款本金降低而降低。从第二抵押的信用额度中取款,有些银行允许将取款转成有摊还期的还本付息类贷款,有些银行不允许转。第二抵押的信用额度项下取款的利率相对比较高,如果不能转成贷款形式,则只适用于短期救急。

04 常见问答

常见问题如下:

问:新政策执行后,会被要求加速偿还贷款本金吗?

答:不会。不要听信谣言,不要庸人自扰。

问:这是银行监管当局要打压房价吗?

答:哪只眼睛看出这些内涵的?

问:现有的额度会限制使用或被收回吗?

答:不会。贷款到期续约之前,照常使用。2023年11月之后,取出来的款项,加上贷款余额高过房价65%的情况下,取出来的款项需要转成需要偿还本金的分期付款贷款,不能只付利息。贷款到期续约时,结构会发生变化,结构变化之后,贷款余额是65%以下时,才可以使用信用额度。

问:政策里多次提到“房价的65%”,这里说的房价是最新的房屋市场价还是获批混合贷款时的房价?

答:从字面上看,是获批贷款时的房价,而不是当下的房屋市场价。

问:新规定执行后获得的混合贷款,与现在获得的混合贷款有什么区别?

答:新规定执行后获得的混合贷款,在本金下降到房价65%之前,没有可用的信用额度,这个时间大致是4年半。现在获得的混合贷款,如果是第一抵押,随着贷款本金的下降,可用额度就会增加,有了可用额度,就可以从额度项下取款,不用等到贷款本金低于房价65%之后。

问:对地产投资者有哪些影响?

答:没有任何影响。新政策执行之后,想从信用额度中取款要等很久,大约4-5年。所以,着急用钱的消费者只需要更频繁地做加按refinance即可。

问:为了防止变故,需要现在把信用额度里的钱都取出来吗?

答:完全没有必要。取出来银行就计息了,如果没有投资用途,没有必要多此一举。

问:以后申请不带信用额度的纯房贷好,还是申请这种混合房贷更好?

答:对于地产投资者来说,如果正在加仓的路上,投资房数目还没达到6套,不必申请混合房贷,因为信用额度短时间用不上。

问:什么情况下优先考虑申请混合贷款?

答:很确定自住房不再换了,自住房建议申请混合贷款。很确定投资房在4-5年内不做加按refinance的情况下,建议投资房申请混合贷款。

问:新规定是巩固了银行的风险控制,对消费者有什么影响呢?

答:消费者可以从信用额度里取款的时间被推迟了,信用额度用于调节债务的功能被减弱了。疫情期间,很多人从信用额度中取款,用于加速偿还高利率的贷款,然后再把这笔取款转成利率低的贷款,从而降低了整体的利率水平。当取款条件被提高,取款时间被推迟之后,这种灵活性和便利性被降低了。借款能力强的消费者,可以不断通过加按refinance 从房权中提取房屋净值,用于再投资;借款能力弱的家庭,如果不能加按,则可以通过信用额度从房权中取现的时间被推迟了。

问:新政策执行之前,消费者需要做什么准备吗?

答:什么都不需要做。坐等银行通知即可。银行需要针对新要求修改程序设置,预先做好续约合同新版本,消费者在续约那一刻才知道自己的贷款银行在新合同续约后,信用额度的使用细则。

问:投资房首付款还是最低20%,而且首付款可以是从信用额度中取款吧?

答:当然。投资房最低首付款比例20%,首付款来源可以是从HELOC中的取款。涛声依旧。

问:各家银行执行新规定的时间有可能提前吗?

答:按照OSFI的要求,各家银行需要在截止日之前完成新规定的执行工作,各家银行开始执行新规定的时间应该早于截止日,应该是早于2023年11月的。

结语:

交易量下降,房价下跌,似乎房地产市场现在不应该有利好,但从新政内容来看,这是一个利好。新政能让银行更具风险抵抗能力,新政能推动地产投资者更频繁地加按,让银行持续评估借款人的能力,让风险和负现金流承受能力强的家庭继续持有更多投资房,没有能力加按的家庭说明风险承担能力不够,需要等更多时间才能从房产中提取净值,让缺乏借款能力的家庭远离地产投资,或无限推迟地产投资。总体来说,新政有利于房地产市场的稳健发展。

新政的出台有力地打击了好事者漫无边际的猜想。我认为,即使是为了丰富自己的社交媒体内容,也不至于造谣和传谣,人们更尊重有底线,有操守,能抵住哗众取宠诱惑的专业人士。

这是一个让强者更强,阻止弱者增加银行风险的政策。借款能力强的家庭,可以不断用市场价重做贷款,通过不断加按将房权变现。而借款能力变弱的家庭,或丧失了加按能力的家庭,因无法加按,只能按已获批贷款时的房价使用信用额度,而且可以使用的时间被推后了。这是加拿大金融监管当局,引导银行建立优绩制的一项努力。优绩制是推动赢者通吃,强者更强的一种社会达尔文式的优胜劣汰机制,就像考大学的机制一样,把人群按成绩分层。借款能力强的家庭将持有更多房产,借款能力弱的家庭被限制了利用债务购买资产的能力。

地产投资的道路上有各种风景,像唐僧的取经之路,能遭遇各路妖魔鬼怪,包括造谣的,唬人的,嫉妒的,要做你生意的,算命的,哗众取宠的,只要取得真经的初心不变,这些噪音都是浮云。地产投资者需要关注的事项并不多,整天关心天下事的人,根本做不了地产投资。要做地产投资,需要竭尽全力地加速偿还自住房贷款,同时不断提高自己在社会分工中不可替代的作用,这两点就是地产投资的全部技巧。加拿大的金融监管当局,以及商业银行,都是为地产投资保驾护航的,是孙悟空,不是白骨精,能不能取到真经要看唐僧的决心和定力了。